Masan gần đây nói nhiều đến vai trò của The Supra như một bộ phận quan trọng đảm nhiệm phần logistics cho tập đoàn này. Tính đến thời điểm hiện tại, The Supra đang điều hành 7 trung tâm phân phối hàng hóa khô và 9 trung tâm phân phối hàng hóa tươi sống cho toàn bộ điểm bán của WinMart trên toàn quốc.

“Đũa thần” giảm chi phí

Việc Masan đề cao vai trò của The Supra là có chủ đích vì trong bối cảnh của nền kinh tế hiện nay, giá cả hàng hóa là vấn đề nhạy cảm với sức mua. Đơn vị nào có giá tốt hơn sẽ giữ chân được khách hàng và logistics đang được cho là “cây đũa thần” để thực hiện việc đó. Vì vậy, The Supra được cho là động lực quan trọng trong chiến lược mở rộng mạng lưới cửa hàng tạp hóa của WinCommerce, giành được cả thị phần thành thị và nông thôn. Công ty đang chiếm 50% thị phần mạng lưới cửa hàng bán lẻ hiện đại và là 1 trong 2 nhà bán lẻ có doanh số đạt ngưỡng 30.000 tỉ đồng, đồng thời là đơn vị duy nhất duy trì được tốc độ mở mới thành công trong năm 2022.

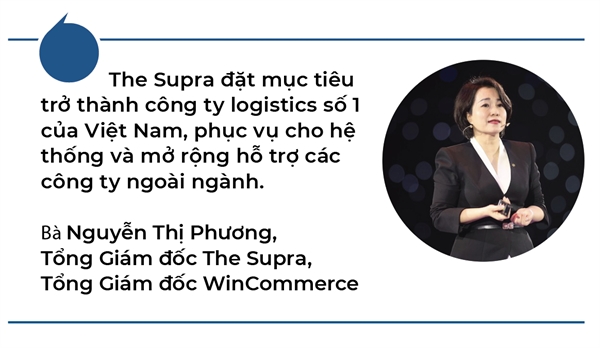

Theo bà Nguyễn Thị Phương, Tổng Giám đốc The Supra, Tổng Giám đốc WinCommerce, The Supra đã ứng dụng số hóa khoảng 90% trong mọi công đoạn để vận hành chuỗi WinCommerce và Phúc Long. “The Supra đặt mục tiêu trở thành công ty logistics số 1 của Việt Nam, phục vụ cho hệ thống và mở rộng hỗ trợ các công ty ngoài ngành”, bà Phương nói.

|

Không chỉ Masan, một số đơn vị bán lẻ truyền thống khác cũng đang tập trung đầu tư logistics và xem đó là nền tảng tăng trưởng trong thời gian tới như Thế Giới Di Động hay GreenFeed (công ty cung cấp thức ăn chăn nuôi, gia súc, gia cầm, thủy sản, gần đây cũng lấn sang cung cấp thịt ra thị trường). Hạng mục đầu tư chung của các đơn vị này là hạ tầng kho bãi và phần mềm điều phối các bên liên quan.

|

Bên cạnh các doanh nghiệp truyền thống đầu tư logistics, Việt Nam còn chứng kiến sự xuất hiện các doanh nghiệp chuyên đầu tư logistics mới tham gia như Telio, VinShop, gần đây là Ninja Mart (trực thuộc Ninja Van Group). Ông Bharrath Palukurhi, Giám đốc Vận hành Logistics của Ninja Van Group, cho biết Ninja Mart hướng tới việc kết nối các nhãn hàng FMCG và hệ thống bán lẻ truyền thống ở các vùng nông thôn. Một số khách hàng tiêu biểu của Ninja Mart trong thời gian qua là Ajinomoto, Sabeco, Carlsberg và gần đây là Tập đoàn Carabao (Thái Lan)…

Hấp dẫn đi cùng rủi ro

Sự rốt ráo của các doanh nghiệp ở Việt Nam trong lĩnh vực logistics diễn ra trong bối cảnh nguồn vốn đầu tư mạo hiểm đổ vào những doanh nghiệp trong lĩnh vực này ở châu Á – Thái Bình Dương đang có dấu hiệu suy giảm.

Cụ thể, theo báo cáo gần đây của McKinsey, sau khi đạt đỉnh huy động vốn 25,4 tỉ USD vào năm 2021, số vốn huy động được trong lĩnh vực logistics đã giảm 50% vào cuối năm 2022, với 12,9 tỉ USD. Môi trường kinh tế vĩ mô nhiều thách thức cùng với sự sụt giảm tốc độ tăng trưởng của thương mại điện tử là nguyên nhân dẫn đến mức giảm trên. Việc rút vốn rõ rệt nhất ở 3 lĩnh vực: các công ty khởi nghiệp phân phối và thực hiện tập trung vào chọn kho, đóng gói và điều phối giao hàng (giảm 90%), các đơn vị môi giới xe tải cho thị trường giao hàng chặng đầu (first-mile) và chặng giữa (middle-mile) (giảm 70%) và nền tảng thuật số phục vụ chặng cuối (last-mile) (giảm 65%).

Trao đổi với NCĐT, một chuyên gia trong ngành logistics chia sẻ có 2 lý do vì sao các doanh nghiệp truyền thống chú trọng đến việc giao nhận trong thời điểm hiện tại. Thứ nhất, mức giá tốt từ nhà cung cấp là có giới hạn, chính vì thế để tối ưu giá bán thì tối ưu chi phí vận hành là cách tiếp theo, logistics có thể làm được việc đó. Ngoài ra, việc sử dụng đối tác bên ngoài có thể làm tăng chi phí khi quy mô doanh nghiệp tăng nhanh hơn năng lực xử lý của các đối tác. Lấy ví dụ là Masan, đại diện tập đoàn này cho biết, việc The Supra đảm nhận 45% lượng hàng hóa khô của WinComerce giúp giảm 13% chi phí hậu cần cho mỗi sản phẩm khi chuẩn hóa.

|

| Masan gần đây nói nhiều đến vai trò của The Supra như một bộ phận quan trọng đảm nhiệm phần logistics cho tập đoàn này. Ảnh: Quý Hòa |

Thứ 2, cũng quan trọng không kém, đầu tư logistics giúp tăng khả năng mở rộng của doanh nghiệp. Ví dụ, có các dịch vụ, sản phẩm A sẽ tiềm năng ở khu vực B nhưng doanh nghiệp sẽ rất khó tìm ra đối tác logistics tham gia trong giai đoạn đầu. Vì quy trình hoạt động của đối tác có thể phải thay đổi hoặc đầu tư thêm trong khi tiềm năng từ sản phẩm/dịch vụ đó chưa rõ ràng.

Điển hình là trường hợp của Thế Giới Di Động. Ông Nguyễn Đức Tài, Chủ tịch Hội đồng Quản trị công ty này, đánh giá logistics Việt Nam còn hạn chế, không đáp ứng được nhu cầu của chuỗi Bách Hóa Xanh. “Đó là một ví dụ rõ ràng nhất về việc doanh nghiệp bị hạn chế khả năng mở rộng bởi logistics”, vị này nói. Vì vậy, Thế Giới Di Động đã xây dựng mô hình kinh doanh online khác biệt với độ chính xác cao, “hứa gì làm đấy”.

“Các bạn có thể chọn thịt của hôm nay hoặc ngày mai, đồng thời cũng có thể chọn thời gian giao hàng. Đây là những gì khách hàng mong đợi và cũng là cách thức chúng tôi đang xây dựng”, ông Tài cho biết. Thậm chí, trong thời gian tới, Thế Giới Di Động sẵn sàng đưa vào dịch vụ giao hàng peer-to-peer (giao hàng 1-1). Chủ tịch Thế Giới Di Động nhận định rằng ở thời điểm hiện tại, ai có sức mạnh về xây dựng một công ty logistics làm ăn tới nơi tới chốn, người đó sẽ giành chiến thắng. “Đây là cơ hội lớn cho những ai có sức mạnh về logistics”, ông Tài kết luận.

“Của để dành” tương lai

Theo Hiệp hội Logistics Việt Nam (VLA), chi phí logistics vẫn chiếm khoảng 16,8% giá trị hàng hóa Việt Nam, trong khi mức chi phí này trên thế giới chỉ khoảng 10,6%. Về phía các doanh nghiệp, chi phí logistics cao cũng bào mòn lợi nhuận, đặc biệt với những ngành có biên lợi nhuận mỏng như bán lẻ.

Mặt lợi của đầu tư logistics đã rõ nhưng rủi ro đi kèm cũng được xác định ngay từ đầu. Cơ bản, các khoản đầu tư kho bãi là dài hạn và luôn có rủi ro không lường trước được đối với hình thức đầu tư này. Ngay cả các doanh nghiệp lâu năm trong ngành vẫn đang báo lỗ phần nào cho thấy sự phức tạp của ngành. Điển hình như ABA Cooltrans và Nhất Tín, 2 khoản đầu tư của Mekong Capital trong lĩnh vực logistics ở Việt Nam báo lỗ lần lượt là 44 tỉ đồng và 25 tỉ đồng trong năm 2022.

Nhưng so với việc tài trợ để thu hút khách hàng thì rủi ro trong đầu tư logistics vẫn được xem là của để dành của doanh nghiệp. Đầu tư logistics cũng phản ánh động thái của doanh nghiệp bán lẻ truyền thống trong bối cảnh dòng vốn giá rẻ không còn dồi dào như trước.

|

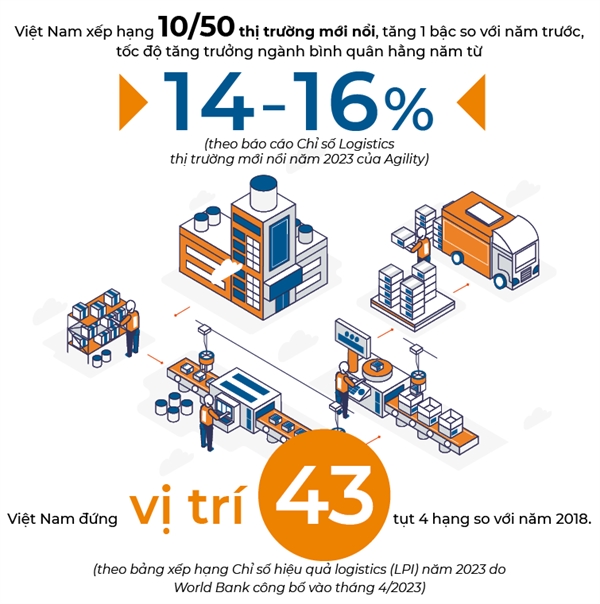

Trong khi đó, với các đơn vị logistics mới nhảy vào thị trường như Ninja Mart, sức hấp dẫn của thị trường Việt Nam là động lực khiến họ tham gia. Theo bảng xếp hạng thường niên của Agility năm 2023, Việt Nam nằm trong Top 10 thị trường logistics mới nổi trên thế giới và đứng thứ 4 Đông Nam Á. Bên cạnh đó, ông Nguyễn Văn Thắng, Bộ trưởng Bộ Giao thông Vận tải, cho biết chi phí logistics của Việt Nam năm 2022 là 18% GDP. Con số này giảm 2% so với những năm trước nhưng vẫn cao so với mức trung bình 11% GDP. Việt Nam đang có kế hoạch hướng đến việc giảm còn khoảng 16% GDP vào năm 2025.

Ông Palukurthi của Ninja Group cho biết ở Việt Nam, khu vực nông thôn chiếm diện tích lớn nhưng dân số rải rác cùng với hệ thống giao thông chưa phát triển nên việc di chuyển giữa các khu dân cư mất thời gian. Việc đầu tư đầu tư lớn cho logistics dẫn đến phát sinh nhiều chi phí và tác động trực tiếp đến giá thành sản phẩm. Thay vì phải đầu tư xây dựng mạng lưới riêng, việc hợp tác cùng Ninja Mart sẽ giúp các nhãn hàng tiếp cận 30.000 khách hàng ở 29 tỉnh, thành trong thời gian ngắn.

Nguồn: https://nhipcaudautu.vn/